日経新聞もNISA関連でさまざまな記事を書いていますが、これもその1本。

インデックス投信選びの勘所、信託報酬だけでは不十分

皆さん、その投信ヤバいですよ

インデックス投資では注目要素の1つとしてコストがあるが信託報酬だけを見ていてもダメだという話で、そこには賛同します。しかし、その後がよろしくない。

信託報酬外のコストに目をつけたのはいいのですが、もう一つがマザーファンドの純資産総額というのは失敗です。

信託報酬+その他コストの実質コストを見たければ、実際にそのコストを直接見た方が良いでしょう。実質コストは各ファンドの運用報告書で開示されています。

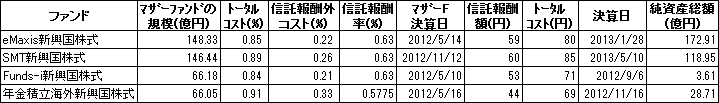

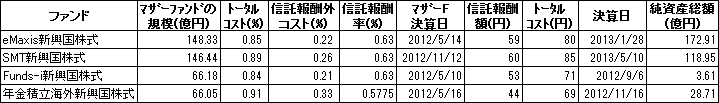

以下は各有名インデックスファンドシリーズの新興国株式に投資するインデックスファンドの運用報告書から持ってきた実質コストです。

信託報酬は年金積立が0.5775%で、他3ファンドは0.63%です。

マザーファンドの規模で言えば、大きい順にeMAXIS → SMT → Funds-i → 年金積立という順番です。

信託報酬が同じeMAXIS、SMT、Funds-iの3ファンドは、日経新聞の言うマザーファンド規模の法則で言えば、eMAXISが一番実質コストが安いはずです。しかし、現実には3ファンドではもっともマザーファンドの規模が小さいFunds-iが実質コストが一番低くなっています。

確かにマザーファンドの規模が大きくなると規模のメリットで各種コストを安くしやすい傾向があります。

しかし、信託報酬外のコストを決める要因はそれだけではありませんし、過去のものとはいえ実質コストは運用報告書で開示されているのですから、わざわざマザーファンドの規模というコスト決定要因の1つから推測する必要はありません。

【まとめ】

・(インデックス)ファンドのコストは信託報酬だけではなく、トータルの実質コストをチェックしよう

・過去のトータルコストは運用報告書で確認可能

・マザーファンドの規模が大きくなると信託報酬外のコストが安くなる傾向有り

インデックス投信選びの勘所、信託報酬だけでは不十分

皆さん、その投信ヤバいですよ

インデックス投資では注目要素の1つとしてコストがあるが信託報酬だけを見ていてもダメだという話で、そこには賛同します。しかし、その後がよろしくない。

吉井 同じ場合は、もう一歩踏み込んで見る必要があります。例えば、マザーファンドの純資産総額です。個人投資家が買うベビーファンドを束ねたマザーファンドの資金が実際の運用に回るわけですが、一般的にその残高が大きいほど、組み入れ銘柄を売買する際の運用コストが安い傾向にあります。この売買コストは信託報酬には表れません。

中桐 なるほど、その投信自体の残高ではなく、投資先のマザーファンドの残高で見るのか。残高規模が大きいほど、コストメリットが働いて売買コストを抑えられるので、運用成績も良くなるということだね。

中桐 確かに、直近1年のトータルリターンを見る限り、Funds─iがeMAXISやSMTの実績をわずかに上回っている。インデックス投信は信託報酬とマザーファンドの残高で選べということだね。

信託報酬外のコストに目をつけたのはいいのですが、もう一つがマザーファンドの純資産総額というのは失敗です。

信託報酬+その他コストの実質コストを見たければ、実際にそのコストを直接見た方が良いでしょう。実質コストは各ファンドの運用報告書で開示されています。

以下は各有名インデックスファンドシリーズの新興国株式に投資するインデックスファンドの運用報告書から持ってきた実質コストです。

信託報酬は年金積立が0.5775%で、他3ファンドは0.63%です。

マザーファンドの規模で言えば、大きい順にeMAXIS → SMT → Funds-i → 年金積立という順番です。

信託報酬が同じeMAXIS、SMT、Funds-iの3ファンドは、日経新聞の言うマザーファンド規模の法則で言えば、eMAXISが一番実質コストが安いはずです。しかし、現実には3ファンドではもっともマザーファンドの規模が小さいFunds-iが実質コストが一番低くなっています。

確かにマザーファンドの規模が大きくなると規模のメリットで各種コストを安くしやすい傾向があります。

しかし、信託報酬外のコストを決める要因はそれだけではありませんし、過去のものとはいえ実質コストは運用報告書で開示されているのですから、わざわざマザーファンドの規模というコスト決定要因の1つから推測する必要はありません。

【まとめ】

・(インデックス)ファンドのコストは信託報酬だけではなく、トータルの実質コストをチェックしよう

・過去のトータルコストは運用報告書で確認可能

・マザーファンドの規模が大きくなると信託報酬外のコストが安くなる傾向有り

【関連コンテンツ】