※主に財務省のデータ(税制について考えてみよう)を使うので取り扱いには注意です。データを見てどう考えるかは『自分のアタマで考えよう 』

』

消費税増税論議が白熱しています。

「増税賛成」「増税反対」と言う前に少し日本の税金の状況、特に個人にかかる負担部分を確認しておきます。

●国民負担率 (租税負担+社会保障負担率)

国民負担率を見ると以下の通り。税金+社会保障負担率は欧州と比べると日本の負担率は低くなっています。

また、日本は国民負担率に占める社会保障費の割合が43%となっており、約4割のドイツ/フランスと似て、社会保障費の比率が多く租税負担が少なくなっています。(負担率そのものはドイツ/フランスの方が高い)

※租税負担のより詳しい内訳はこちら

●給与所得者の所得税負担率

「平成22年分民間給与実態統計調査結果について」によると、民間の事業所が支払った給与の総額は194兆3,722億円で源泉徴収した所得税額は7兆5,009億円とのことです。

税額÷給与総額で計算した税額割合は3.86%です。

個人にかかる負担というと真っ先に所得税が思い浮かぶかもしれませんが、実は負担率は高くありません。

●個人所得課税負担額の国際比較 (その1)

国際比較すると上記のとおりで、給与500万、700万、1000万という3つのどの階級でも日本の負担が一番低くなっています。

1000万円階級の子持ちはフランスに近く、日本は低所得者の負担が少ない急勾配な3つの棒グラフになっています。

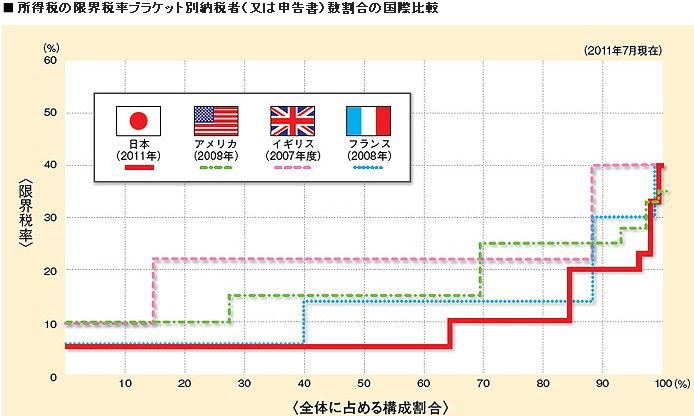

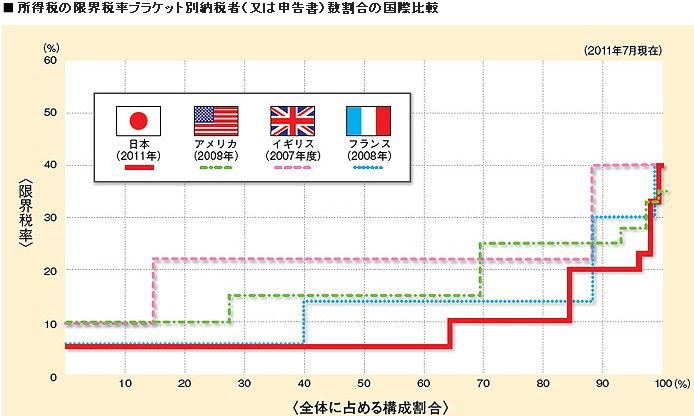

●個人所得課税負担額の国際比較 (その2)

上で書いた「日本は低所得者の負担が少ない急勾配」を示すのがこのグラフです。

日本ではほとんどの人は5%の税率で、80%超の人が10%以下の課税率です。多くの人の所得税率は低くなっています。

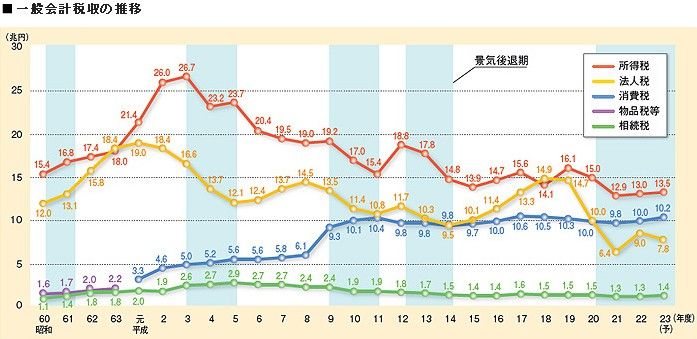

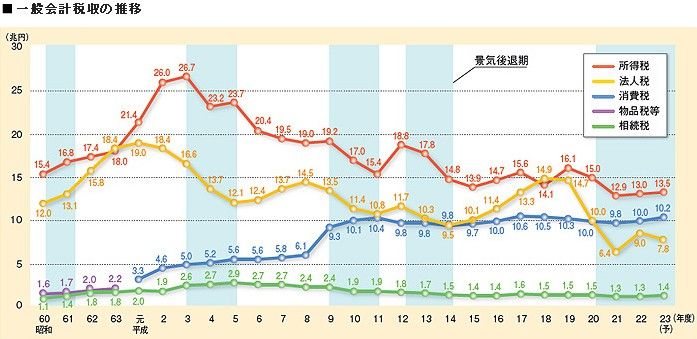

●各種税金の税収推移

所得税や法人税は景気の影響を大きく受けています。

消費税は税率が5%になった後はどの年度でも約10兆円の税収と安定しています。

消費税増税論議が白熱しています。

「増税賛成」「増税反対」と言う前に少し日本の税金の状況、特に個人にかかる負担部分を確認しておきます。

●国民負担率 (租税負担+社会保障負担率)

国民負担率を見ると以下の通り。税金+社会保障負担率は欧州と比べると日本の負担率は低くなっています。

また、日本は国民負担率に占める社会保障費の割合が43%となっており、約4割のドイツ/フランスと似て、社会保障費の比率が多く租税負担が少なくなっています。(負担率そのものはドイツ/フランスの方が高い)

※租税負担のより詳しい内訳はこちら

●給与所得者の所得税負担率

「平成22年分民間給与実態統計調査結果について」によると、民間の事業所が支払った給与の総額は194兆3,722億円で源泉徴収した所得税額は7兆5,009億円とのことです。

税額÷給与総額で計算した税額割合は3.86%です。

個人にかかる負担というと真っ先に所得税が思い浮かぶかもしれませんが、実は負担率は高くありません。

●個人所得課税負担額の国際比較 (その1)

国際比較すると上記のとおりで、給与500万、700万、1000万という3つのどの階級でも日本の負担が一番低くなっています。

1000万円階級の子持ちはフランスに近く、日本は低所得者の負担が少ない急勾配な3つの棒グラフになっています。

●個人所得課税負担額の国際比較 (その2)

上で書いた「日本は低所得者の負担が少ない急勾配」を示すのがこのグラフです。

日本ではほとんどの人は5%の税率で、80%超の人が10%以下の課税率です。多くの人の所得税率は低くなっています。

●各種税金の税収推移

所得税や法人税は景気の影響を大きく受けています。

消費税は税率が5%になった後はどの年度でも約10兆円の税収と安定しています。

【関連コンテンツ】

租税負担率どうこう言ったところで、負担率が上がれば消費は確実に落ち込む。

円高で企業活動の活発化をおもいっきり押さえ込んでの増税は国内消費が冷え込んで税収が確実に落ち込むので増税しても意味がない。

増税するより金を刷ればいい。円安になれば企業も活発化する。

仮に円安にならなくても刷ってそのまま円高が維持されたら儲け物だと思うけど。